「税務調査」に関するお役立ち情報

相続税の税務調査結果に不服がある場合の対応

1 相続税も税務調査の対象になります

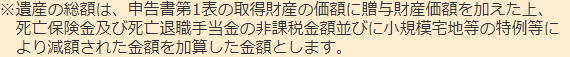

相続税とは、原則として亡くなった時点における被相続人の相続財産に対して課税されるもので、相続により財産を取得した場合に、その取得した相続財産に課される税のことをいいます。

相続税は、原則として、納税者の自主申告に基づき算出されるものです。

このように、納税者が自分で計算して申告する方法を、「申告納税方式」といいます。

申告納税方式の場合、税務署が納税者の申告が正しいかどうか確認する必要があるということになります。

そのため、相続税も税務調査の対象になります。

2 税務調査とは

相続税は、上記のとおり、原則として、納税者の自主申告に基づき算出される申告納税方式を採用していますので、税務署がこの申告内容が正しいかどうか、いい加減な申告していないかなどを調査する必要があります。

このように、税務調査とは、適正な申告納税制度を実現するための手続をいいます。

3 税務調査の対象になりやすい事案とは

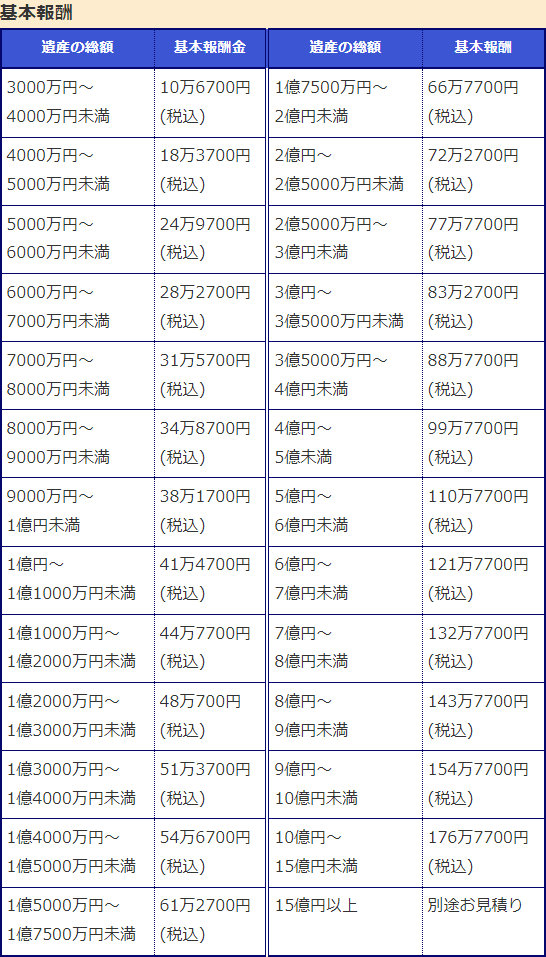

やはり遺産総額が大きい事案が税務調査の対象になりやすいといえます。

その他に、税理士に依頼せずに自分で申告した場合や、申告義務があるのに相続税申告をしなかった場合も税務調査の対象になりやすいといえます。

4 具体的な税務調査の流れ

⑴ 金融機関等の調査

税務署は相続に関し、預貯金、不動産、有価証券、生命保険等のさまざまな情報を入手することができます。

税務調査としては、金融機関等の調査から始まることが多いのではないでしょうか。

具体的には、税務署は、被相続人名義の口座について、過去にさかのぼって出入金記録を取得し、多額の出金がないかを確認します。

そして、過去に多額の出金があった場合には、その引き出されたお金が不動産や手元現金など何らかの形で残っており、それが申告されていないのではないかということを検討することとなります。

さらに税務署は、相続人名義の口座やその配偶者、子名義の口座等、親族名義の口座も調査することがあります。

これらを調査して、被相続人名義の口座から親族名義の口座に財産の移動があったかどうかや、名義預金が存在するかどうかの確認もなされます。

⑵ 実地調査

税務調査は、自宅などに来るばかりではなく、書面や電話による連絡または来署依頼による面接などの方法によっても行われます。

基本的には、税務署は、相続人に対し、実地調査の日時や場所を指定したうえで、実地調査を実施することを通知します。

5 申告漏れがあった場合

申告漏れがあった場合は、修正申告を行います。

また、申告期限内に納税しなかったことによる延滞税や、正しく申告しなかったことによる加算税(無申告加算税、過少申告加算税、重加算税)が課せられるほか、特に悪質な脱税事件と判断されると、刑事罰の対象ともなります。

6 調査結果に不服がある場合

実地調査の後で、税務署から調査の結果として、申告漏れ、計算間違い等の指摘がなされ、税務署が考える適切な申告内容が告げられます。

納税者は、この税務署が考える適切な申告内容に基づき、相続人の側で修正申告を行うかどうかの判断を行うこととなります。

調査結果に納得がいかなかったとしても、納税者側で修正申告をしなければ、税務署側が更正)処分をしてきます。

納税者は、いったん、追加納税を行い、更正処分の通知を受けた日の翌日から3か月以内に、その処分を行った税務署長に対して、再調査の請求を行うか、国税不服審判所長に審査請求を行います。

再調査の決定に不服がある場合は、その通知があった翌日から1か月以内に国税不服審判所へ審査請求書を提出します。

さらに審査請求の裁決に不服がある場合には、国を被告として裁判所に訴訟を提起することになります。

相続税の税務調査の流れ 中央区にお住まいで相続税の相談をお考えの方へ