「相続税申告」に関するお役立ち情報

相続税を期限内に納付できない場合

1 相続税の申告期限

相続税の申告は、被相続人が死亡したことを知った日(通常は、被相続人の死亡日)の翌日から10か月以内に行います。

たとえば、1月15日に死亡した場合には、その年の11月15日が申告期限となります。

相続税の申告書の提出先は、被相続人の死亡時の住所地を管轄する税務署です。

相続税の課税価格の合計が、遺産に係る基礎控除額(3000万円+600万円×法定相続人の数)以下である場合は申告の必要はありませんが、配偶者の税額軽減など特例の適用を受ける場合は、申告を行う必要があります。

2 相続税の納付期限

税金の納付は、前記1の申告期限までに、税務署や金融機関などで行うことになっています。

代表者がまとめて一括納付するのではなく、相続人がそれぞれ一括納付することが原則です。

税務署だけではなく金融機関などでも納付できます。

どうしても一括で納付できないという場合、いくつかの要件を満たせば、相続税の分割払い(延納)が認められるケースもあります。

なお、修正申告や期限後申告によって納める税金は、申告書を提出した日が納期限となります。

3 相続税の連帯納付義務について

仮に、相続人の一人が納税を怠った場合には、他の相続人は、自分が取得した財産の額を限度として、その相続人の相続税を連帯して納めなければなりません。

相続税の連帯納付義務について詳しくは、こちらをご覧ください。

このような事態を避けるためにも、遺産分割においては、それぞれが納税できるように一定の現金も分けるなどすることが一般的です。

4 相続税を期限内に納付できないときのペナルティ

相続税を期限内に納付できない場合、様々なペナルティが課せられます。

まず、相続税を期限後に納付した場合、遅れた日数に応じて延滞税が課税されます。

参考リンク:国税庁・延滞税の計算方法

また、本来納付すべき税額より少ない額で申告をした場合には、本来納めるべきであった税額との差額について、過少申告加算税が課税されます。

ただし、税務調査の事前通知前に、自主的に修正申告を行った場合は、課せられません。

正当な理由なく、相続税の申告を期限までに行わなかった場合には、延滞税のほか、無申告加算税が課税されます。

無申告加算税は、どのタイミングで申告をしたかによって、税率が異なります。

たとえば、税務調査が入る前に自主的に申告をした場合より、税務調査が入って指摘を受けたあとで納付する場合の方が、税負担が大きくなります。

参考リンク:国税庁・相続税、贈与税の過少申告加算税及び無申告加算税の取扱いについて(事務運営指針)

財産を隠したり、書類を偽造したりといった、特に悪質なものについては、重加算税の対象にもなります。

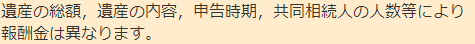

相続税申告の税理士報酬 内縁の妻や夫が遺言で遺産をもらった場合の相続税申告の注意点