「相続税申告」に関するお役立ち情報

相続税申告の税理士報酬

1 相続税申告を税理士に依頼した場合にかかる費用

相続税申告を税理士に依頼すると、いったいいくらの税理士報酬を支払わなければならないのか、費用が気になる方も多いかと思います。

税理士報酬について、以前は、税理士会の定める税理士報酬規程というものがあり、報酬の計算方法が決められていましたが、この規程は平成14年4月1日以後廃止されています。

現在では税理士報酬は各事務所で自由に設定することができますので、相続税申告についての報酬の計算方法も事務所ごとに異なります。

当法人に相続税申告をご依頼いただく場合の費用の目安については、こちらでご確認いただけます。

相続税の申告をしなければならないものの忙しくて準備がなかなかできない場合や、計算方法が難しくて自分だけでできるか自信がない場合、そもそも申告が必要かどうか分からない場合等には、税理士に依頼したいとお考えの方もいらっしゃるかと思います。

当法人では、相続税のご相談を原則無料としていますので、費用も含めご不明な点がある場合にはお気軽にご相談ください。

2 相続税申告における税理士報酬の相場

税理士事務所ごとに費用が違うとなると、相続税申告に当たって費用はいくらかかるか等の相場を知りたいとお考えの方も多いのではないでしょうか。

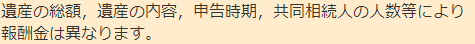

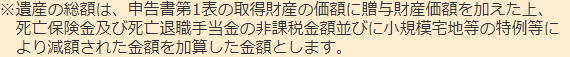

相続税申告における税理士報酬の相場として、一概に言うのは難しいところではありますが、基本的には遺産総額の0.5%~1%程度を基本報酬として設定し、その上で事案の難易度等に応じて加算報酬を設定している事務所が多い印象です。

基本報酬というのは、税理士に依頼する際に必ず必要となる料金のことをいいます。

つまり、相続財産が多額であるほど、基本報酬も高くなってくるということになります。

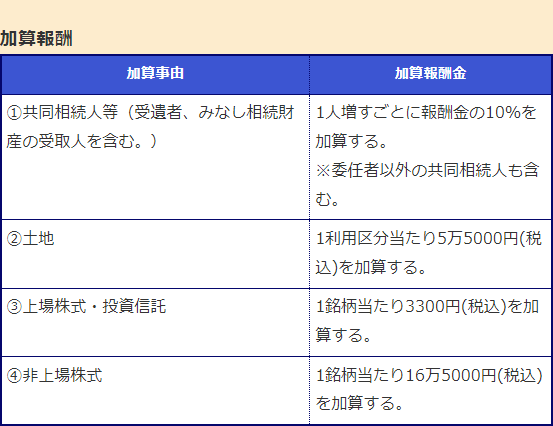

また、加算報酬というのは、相続人の人数や相続財産の内容、提供されるサービスなどによって加算されていく、追加料金のようなものになります。

3 加算報酬が発生する場合

税理士報酬が自由化されたことから、すべての事務所が同じ加算報酬設定になっているわけではありません。

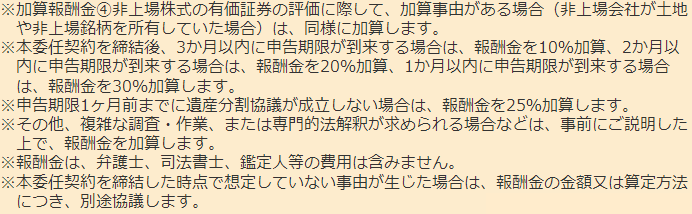

しかし、基本的な考え方として、期限が近く至急申告をしなければならないといった緊急性が高い場合や、税理士の作業量が多くなるといった場合には、加算報酬が発生するという設定になっていることが多いと思われます。

加算報酬の代表的なものとしては、以下のようなものがあります。

⑴ 相続人が複数いる場合

相続人が複数人おり、各相続人が被相続人の財産を取得する場合、相続人が1名増えるごとに基本報酬の10〜15%を加算する事務所が多いと思われます。

⑵ 土地がある場合

相続財産に土地がある場合、申告に当たって、土地を評価する必要があります。

そして、土地を評価するために役所調査や現地調査をすることがあります。

不動産評価、特に土地の評価方法は複雑で、専門的な知識が必要になりますので、慎重に行う必要があり、時間や手間がかかる部分になります。

実際どのように評価を行うのか、不動産の相続税評価額の計算方法についてはこちらでもご紹介しています。

そのため、1利用区分当たり、5万円から10万円を加算している事務所が多い印象です。

⑶ 相続財産に非上場の株式がある場合

被相続人が会社を経営していた場合などで、上場していない株式会社の株式が相続財産に含まれているケースがあります。

このようなケースにおいては、上場株式とは異なり、非上場株式を評価するために様々な調査を行います。

また、企業の規模や所有不動産などの評価も含めて、複雑な計算が必要になります。

そのため、非上場株式が相続財産に含まれていた場合は、加算報酬を設定している事務所が多いと思われます。

⑷ 書面添付制度を利用する場合

相続税申告の際に、書面添付制度を利用する場合があります。

相続税申告の書面添付制度とは、申告時に、相続税の算出根拠や判断理由を記載した資料を添付する制度をいいます。

税理士だけが、書面添付制度を利用できることになっています。

そのため、書面添付制度を利用するということは、専門家である税理士が、税務署に対して、この申告書類は適正であるというお墨付きを与えたということになります。

書面添付制度を利用するメリットとしては、書面添付制度を利用することで、税務署の信頼が増しますので、税務署の税務調査の対象から外される可能性が高くなるという点が挙げられます。

相続税の書面添付制度を利用する場合のメリットについて詳しくは、こちらもご参照ください。

書面添付制度を利用して相続税申告を行う場合、通常の申告書作成よりも作業量が増えて責任も重くなりますので、加算報酬の対象とされることが多い印象です。

費用面においては、加算報酬の対象となってしまうものの、この制度を利用するメリットもありますので、どちらを優先させたいか等をしっかりと検討されることをおすすめします。

⑸ 申告期限が迫っている場合

相続税には申告期限があります。

申告期限を徒過してしまうと、無申告加算税や延滞税といった厳しいペナルティが課されます。

申告期限に遅れた場合のペナルティについては、こちらをご参照ください。

そのため、準備は早いに越したことはないのですが、場合によってはなかなか準備できない方もおられることと思います。

申告期限が間近に迫っているタイミングで依頼をした場合は、緊急性が高いため、優先順位を上げて対応することになります。

このような場合には、加算報酬を設定する事務所が多いと思われます。

4 税理士報酬が確定するタイミング

相続が発生した後、被相続人にどのような相続財産があるのかについては、実際に調査をしてみなければ正確には分からないことがほとんどです。

相続税申告の基本報酬は相続財産の多寡で決まることが多いため、通常、最初に提示されている報酬額は、あくまでお見積り金額であることが多いです。

そのため、実際に報酬額が確定するタイミングは、申告が終わってからになります。

最終的な報酬額は当初のお見積額と異なる場合もありますので、税理士への依頼費用が気になる方は、随時想定される報酬額を確認しながら進めるのがよいかと思います。

相続税申告の際の必要書類と集め方 相続税を期限内に納付できない場合