相続代表者や代表相続人を決めないと相続手続ができないのですか?

1 相続代表者・代表相続人とは

相続代表者または代表相続人とは、国や市役所、金融機関などに対し、相続人の代表として手続きを行う人のことをいいます。

相続代表者・代表相続人は相続人の中から選びますが、どの相続人を選ぶかについて決まりはありません。

長男を選ぶこともありますし、被相続人の近くに住んでいる相続人を選ぶこともあります。

相続代表者・代表相続人の役割は主に3つです。

1つめは銀行等の金融機関での解約手続きや株式・投資信託等の有価証券の名義変更手続き、2つめは相続財産である不動産の固定資産税通知の受け取り、3つめは相続税の申告です。

これらの役割を担うのに適した相続人を相続代表者・代表相続人に選ぶと円滑に手続きが進みます。

こちらで、上記役割の内容について説明いたします。

2 金融機関での相続代表者・代表相続人の名義変更手続き

多くの場合、遺産の中に預貯金や有価証券などの金融資産が含まれます。

原則として、これらの払戻しの際には、相続人全員が金融機関に赴き、払い戻しや名義変更等の手続きを行います。

しかし、金融機関の窓口が空いている時間に相続人全員を揃えることは困難な場合もあります。

そこで、払い戻し手続きなどを行うための相続人代表者を定め、金融機関に伝えます(金融機関により手続きは異なり、相続届など所定の書面を提出することが多いです)。

相続人代表者に選ばれた人は、一人で金融機関に行き、遺産に含まれる預貯金の払い戻し手続きなどを行えるようになります。

他の相続人は、実印を押印した相続用の書類と印鑑登録証明書、委任状などを相続代表者に渡せばよく、金融機関に出向かずに済みます。

相続代表者・代表相続人は名義変更や払戻しをすることができますが、あくまでも預貯金を受け取るだけです。

この払戻しを受けた預貯金を、遺産分割協議等に従って、相続人に配分します。

3 固定資産税に関する相続代表者・代表相続人の手続き

遺産に不動産が含まれる場合、通常はその不動産に固定資産税が課せられます。

所有者が存命であれば、不動産の所有者宛に固定資産税の納税通知書が送られてきます。

固定資産税の納税通知書はその年の1月1日時点の不動産の登記名義人に対して送付されることになっています。

そのため、年度の途中で不動産の所有者が死亡してしまうと、納税通知書は所有者であった被相続人宛に送られてくることになります。

ところが、既に死亡した人に対して納税通知書が送られたとしても、固定資産税が支払われないまま放置されてしまうことも考えられます。

そこで、相続人の中で代表して納税通知書を受け取る人、すなわち相続代表者・代表相続人を定めます。

市町村に対して相続人代表者指定届を提出することで、相続代表者・代表相続人とされた人に納税通知書が送られるようになります。

ところで、固定資産税は、相続代表者・代表相続人が支払う義務があるというものではありませんのでご安心ください。

実際には、相続人の誰かが一時的に立替え、遺産分割協議後に清算するということもあります。

4 相続代表者・代表相続人の相続税申告手続き

相続税申告は、本来は相続人それぞれが個別に行うものです。

しかし、遺産分割に争いがないような場合等においては、相続人全員が一緒に共同で相続税申告書を提出することもあります。

しかし、相続税申告をするにあたって、必要な書類は非常にたくさんあります。

大まかには、相続税申告書に関する書類、相続人に関する書類、相続財産に関する書類、債務・葬式に関する書類に分けられるのですが、これを1つずつ収集する必要があります。

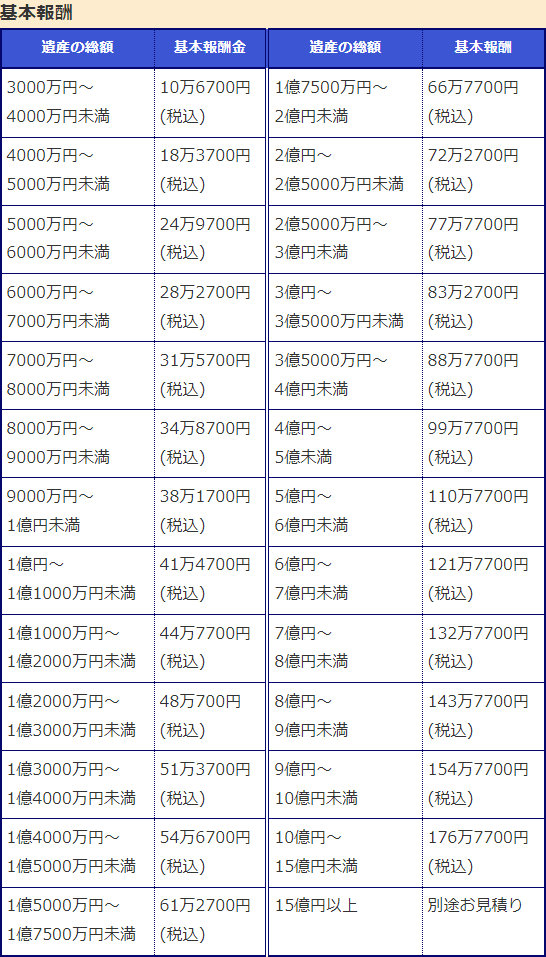

また、相続財産の評価をして、生前贈与の有無を確認し、相続税額を算出した上で、遺産分割協議書に基づいて各相続人が取得した財産に合わせて各相続人が支払う相続税額を確定しなければなりません。

相続税申告書は、相続の開始を知った日の翌日から10か月以内に、被相続人の最後の住所地を管轄する税務署に提出し、納税しなければなりません。

このような時間制限がある中で、慣れない作業や専門的な作業をするのは至難の業です。

そのため、相続税申告を専門家でない人が行うことは、非常に大変であるため、専門家である税理士に依頼することが一般的です。

このとき、税理士との連絡や資料収集について、窓口となる相続人がいた方が相続税申告に必要な作業や手続きを円滑に進められます。

そこで、税理士との窓口となる相続代表者・代表相続人を決め、その相続人を中心に相続税申告手続きを進めていくということが行われます。

5 相続代表者・代表相続人の法律上の権限の有無

相続代表者・代表相続人は法で定められた地位ではなく、手続きを進めるうえでの事実上の地位に過ぎません。

そのため、法律上何らかの権限が与えられるということはありません。

6 相続代表者・代表相続人の相続分

相続代表者・代表相続人になっても、上記のとおり法律上の権限はなく、相続財産の取得分が増えたりするということはありません。

あくまでも、事実上相続人を代表して手続きをする人なので、法律上の相続分が変わることはないのです。

時折、この点について思い違いが生じ、相続代表者・代表相続人が全部取得するという主張が出てきて争いになることがありますが、そのような主張は意味を持ちません。

7 相続手続きについてのお悩みは当法人へご相談を

被相続人がお亡くなりになると、遺産分割や相続税申告など、やらなければならないことが発生します。

そして、その過程においては、行政機関や金融機関等との間における作業や手続きもたくさん出てきます。

相続代表者・代表相続人を定めるべき手続きはいくつもありますが、誰を相続代表者・代表相続人したらよいのか、どのように相続代表者・代表相続人を選ぶ手続きをしたらよいのかなど、多くの悩みが生まれます。

当法人には、相続税を得意とする税理士が在籍していますし、必要に応じて他の分野の専門家と連携することもできます。

また、当法人は、原則相談料無料で相続手続きに関するご相談を承っております。

相続手続きは、初動が大切です。

相続に関して少しでもお悩みをお持ちでいらっしゃいましたら、ご遠慮なくお問い合わせください。

相続税の2割加算に関するQ&A 相続税の申告が遅れた場合のペナルティに関するQ&A